Dienstleistungs-Gesellschaft bricht mit der Industrie ein

05.12.2019 19:30

Gold News vom 5. Dezember 2019

Marktgeschehen

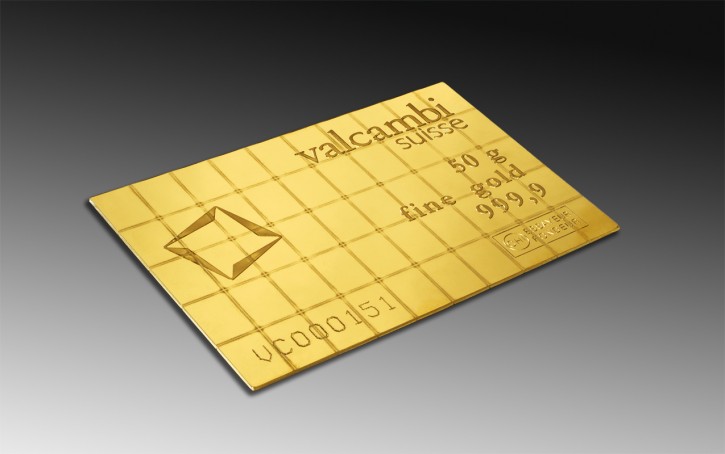

Wir haben ein neues Produkt in unseren Goldshop aufgenommen: Den prägefrischen 50 Gramm „CombiBar“ von Valcambi. Diese Goldtafel kann bei Bedarf in 50 Stück ein Gramm-Barren geteilt werden. Die sind zwar [relativ gesehen] nicht so günstig wie unsere 100g-Valcambi Barren für das Investieren in Gold – eignen sich dafür aber wesentlich besser für zukünftige Zeiten, wo man kleine Goldbarren zum Bezahlen benötigt – als Wertanlage Gold und Zahlungsmittel.

Was heißt das konkret von der Kostenseite? Ein Gramm Gold auf Basis unseres Standard-Goldbarrens kostet bei einem derzeitigen Gold-Spotmarkt-Preis von EUR 1.328,83 – entspricht 42,72 Euro/g – 43,36 Euro. Während der abtrennbare ein Gramm-Barren der Goldtafel „CombiBar“ 45,29 Euro kostet.

Wer auf Basis dieser Daten nachrechnet, kommt auf einen rechnerischen Aufschlag – neudeutsch: spread – von 1,5 Prozent für den 100g-Barren und sechs Prozent für die 50x1g-Goldtafel. Und das ohne zusätzliche Mehrwertsteuer oder einen Zollaufschlag wie für entsprechende Münz-Produkte aus Silber.

Das soll jetzt aber keine Abkehr vom alternativen Geldprodukt Silber darstellen. Denn Silber wird sich unseres Erachtens mit der beschleunigenden Kaufkraft-Entwertung unseres Papiergeld / Schuldgeld besser entwickeln als Gold. Deshalb halten wir auch primär an unserem Valcambi ein Kilo Silberbarren-Produkt fest, weil es als Ergänzung eines Gold-basierten Hard Asset Portfolios der Vermögenssicherung und der moderaten Vermögensvermehrung [„Silber-Turbo“ ] dient. Investieren steht hier im Vordergrund – und weniger das Bezahlen in Zeiten der sich langsam entwickelnden Stark-Inflation. Die ideale Gewichtung beträgt nach unserer Einschätzung 80-90 Prozent Gold und 10-20 Prozent Silber. Beim derzeitigen Gold / Silver Ratio von 87 heißt das konkret: Für einen 100 Gramm-Barren Gold sollten ein bis zwei Kilo-Barren Silber beigemischt werden.

Der Focus der Goldtafel liegt dagegen weniger auf dem Investieren, sondern mehr auf dem Bezahlen [Warenerwerb]. Und hier steht das Gold-Produkt „CombiBar“ im Wettbewerb zur Silberunzen-Münze. Die Kosten des Produkts „CombiBar“ betragen sechs Prozent über Gold-Spot; unter der Annahme, dass der Gold-Ankauf und Gold-Verkauf Spread am Papiermarkt praktisch Null ist und dass die unbenutzte und unbeschädigte Goldtafel von uns wieder zum Gold-Spotmarktpreis zurückgenommen wird.

Selbst bei differenzbesteuerten Silbermünzen sehen wir dagegen einen Spread von 15 Prozent [2,85 Euro für eine 1 Unze Silbermünze Maple Leaf zu EUR 18,90] zwischen Ankauf und Verkauf. Das heißt die 1 Gramm-Barren auf Basis unseres Valcambi-Goldtafel-Produkts sind am Ende weniger als halb so teuer als Zahlungs-Währung wie eine Maple Leaf Silbermünze.

Denn ein Zahlungsgeschäft besteht immer aus zwei Teilen: Die Beschaffungskosten der Zahlungs-Währung [für den Käufer] und die Nutzungskosten d.h. den Verkauf der Zahlungs-Währung [für den Verkäufer]. Und solange Gold und Silber das Papiergeld nicht vollständig ersetzt haben, muss man mit beiden Kostenkomponenten kalkulieren. Eine Ware, vom Verkäufer mit EUR 16,05 kalkuliert kostet in der Transaktions-Währung „Silber-1Oz-Münze“ EUR 18,90. In der Transaktions-Währung „Gold CombiBar“ kostet eine vom Verkäufer mit EUR 42,72 kalkulierte Ware dem Käufer EUR 45,29.

Gold & Gesellschaft

Es kommt so, wie wir bereits seit mehreren Monaten vermutet haben. Die Wirtschaft inklusiv des Immobilien-Marktes ist nicht mit mehr Kredit [= Schulden] in Gang zu bringen. Auch die Null- bzw. Negativzinsen helfen hier nicht.

Denn für die Industrie geht es derzeit nicht um Kapazitätsausbau, sondern um Kapazitätsabbau. Und der ist deflationär, d.h. Kredit-vermindernd – die Sollbruchstelle unseres Schuldgeld-Systems. Und das zukünftige Geschäftsmodell für die angeblich klimaneutralen Produkte ist für die Wirtschaft auch nicht absehbar; was als Vision bei Politikern und deren Beamtenhirnen herumschwirrt, darauf kann man kein Fundament bauen.

Auf dem Immobilien-Markt sieht es ähnlich aus. Die Zinsen spielen bei der Kreditvergabe inzwischen nur noch eine stark verminderte Rolle. Aber die Kredit-gebenden Banken bewerten, ob der Kunde in der Lage ist, mit seinem Einkommen das zu finanzierende Objekt auch abzubezahlen und unterhalten kann. Da sind auch die horrend steigenden Kosten für Bauleistungen und Nebenkosten mit zu berücksichtigen. Deshalb lautet die neue Devise: Möglichst viel Eigenkapital mitzubringen. Aber das besitzen viele Familien im jungen bis mittleren Alter gar nicht. Wer kann sich schließlich ein Objekt von 120 qm in den beliebten Innenstädten wie Berlin, Hamburg, München, Stuttgart, Frankfurt und Köln für seine vierköpfige Familie für 500.000 bis 800.000 Euro plus 10 Prozent Nebenkosten leisten? Das heißt: Ein Großteil der Immobilien wird mit viel Eigenkapital gekauft, weil ein Kredit aus der Sicht der Banken nur noch eine geringe Chance der Rückzahlbarkeit hat. Dieses Eigenkapital kommt deshalb vielfach von der älteren Generation: Entweder für den eigenen Ruhesitz oder für die Kinder, deren Familie eine Immobilie benötigt.

Deshalb wird zur Zeit die Sau des Klimawandels durch das Dorf getrieben. Denn die dafür notwendigen Investitionen können mittels der Notenpresse der EZB geschaffen werden. Und der dafür notwendige Kredit landet entweder - durch Klimagesetze und Vorschriften - bei den Eigentümern oder beim Staat.

Der FOCUS-Beitrag „EZB will das Klima mit neuer Geldflut retten - und der deutsche Steuerzahler haftet“ adressiert genau diese Strategie der Politik. Vom März 2015 bis zum November 2019 ist das Volumen des von der EZB gehaltenen Anleihen- und Aktienbestandes von 115,6 Mrd. Euro auf 2.673 Mrd. Euro gestiegen. Das bedeutet eine Steigerung um 2.200 Prozent und zeigt, dass diese Anleihen und Aktien gar nicht mehr von Investoren finanziert werden wollen bzw. können.

Aber im Zeitalter der modernen Finanzakrobatik wird die Notenpresse der eigenen Zentralbank dazu benutzt, dieses Geld für praktisch unverkäufliche Titel zu drucken. Und dabei gibt es theoretisch KEINE Grenze – solange die Menschen dieses Schuldgeld noch als Zahlungsmittel akzeptieren.

Der Masterplan der Politik nebst EZB sieht dann wie folgt aus:

- Das EU-Parlament ruft den Klimanotstand aus, wie am vergangenen Donnerstag geschehen.

- Die neue EU-Kommissionspräsidentin stellt den ökologischen Umbau in den Mittelpunkt. „Ich möchte, dass der Green Deal Europas Markenzeichen wird“, sagte von der Leyen. Der Kontinent der industriellen Revolution soll dekarbonisiert werden, um „Klimaneutralität“ zu erreichen.

- Ausführendes Organ der Operation ist die Europäische Investitionsbank, die Öko-Projekte im Wert von 1 Billionen Euro finanzieren soll.

- Die EZB geht ihr bei der Finanzierung zur Hand – mit Geld aus der Notenpresse. Sie soll im Rahmen ihrer ohnehin laufenden Aufkaufprogramme nun eben in grüne Aktien und Anleihen investieren.

Es geht also gar nicht um die Klimapolitik. Die ist nur ein vorgeschobenes Projekt, um den für die Wirtschaft und den Immobilienmarkt zum Stillstand gekommenen Kreditmarkt wieder in Gang zu bringen.

Da man wegen der äußersten Klugheit und Besonnenheit von Putin und Trump den großen Krieg, der dazu notwendig wäre, trotz mehrerer Versuche – Beispiele sind die Krisenherde Ukraine und Syrien – nicht zustande gebracht hat, bleibt nur der Umweg über die Zerstörung der Industriegesellschaft und den Wiederaufbau als Öko-Staat übrig. Also Bomben nicht auf Russland und die NATO-Länder Europas, sondern auf die Industrien Europas.

Das ist zwar friedlich und ohne viele Tote zu bewerkstelligen, wird aber am Ende Europa zu einem Entwicklungsland machen. Weil sich die anderen wirtschaftlichen Großmächte der Welt – China, Indien, USA, Japan, Südkorea - nur verbal daran beteiligen werden.

Marktdaten

| EUR/USD | 05.12.19 | Kurs / Delta | in Prozent | |

| Gold | 0,9011 | 1.477,50 USD | 1.331,38 EUR | |

| -0,24 EUR | 0,0% | |||

| Silber | 0,9011 | 16,97 USD | 15,29 EUR | |

| 0,11 EUR | 0,7% | |||

| Au/Ag | 87,1 | |||

| [ratio] | -0,6 | -0,7% | ||

| Platin | 0,9011 | 895,00 USD | 806,48 EUR | |

| -3,87 EUR | -0,5% | |||

| Palladium | 0,9011 | 1.853,00 USD | 1.669,74 EUR | |

| -2,46 EUR | -0,1% | |||

| NIKKEI225 | 23.303,38 | |||

| 178,85 | 0,8% | |||

| DAX30 | 13.084,59 | |||

| -48,48 | -0,4% | |||

| S&P500 | kein Handel | 3.111,67 | ||

| -3,01 | -0,1% | |||

Kommentare zu diesem Thema

Nachrichten Kategorie

Gold News > Gold Bulgaria